Η πανδημία COVID-19 επέφερε το 2020 σημαντικές αλλαγές στον τρόπο λειτουργίας των ασφαλιστικών επιχειρήσεων, επιταχύνοντας τη μετάβασή τους σε ψηφιακό περιβάλλον με σκοπό την εξυπηρέτηση των πελατών τους, αλλά και την ανάπτυξη νέων καναλιών διανομής των προϊόντων τους, αναφέρει η Έκθεση Χρηματοπιστωτικής Σταθερότητας της Τράπεζας της Ελλάδος. Ωστόσο, η λήψη δημοσιονομικών μέτρων για τη στήριξη της οικονομικής δραστηριότητας, καθώς και η πολιτική χαλάρωσης των κεντρικών τραπεζών τροφοδοτούν τη διατήρηση του περιβάλλοντος χαμηλών επιτοκίων, δημιουργώντας έτσι ένα φαύλο κύκλο αρνητικών επιπτώσεων, τόσο για τα μακροχρόνια έσοδα των ασφαλιστικών επιχειρήσεων, όσο και τις μακροχρόνιες υποχρεώσεις αυτών. Ειδικότερα, περισσότερο επηρεάζονται οι ασφαλιστικές επιχειρήσεις που διαθέτουν επενδυτικά προϊόντα βασισμένα στην ασφάλιση εγγυημένων αποδόσεων, αφού περιορίζει τις δυνατότητές τους να καλύπτουν τις αποδόσεις που έχουν εγγυηθεί στους ασφαλισμένους τους.

Ειδικότερα, όσο αφορά τις ασφαλιστικές επιχειρήσεις, η Έκθεση αναφέρει τα εξής:

1. ΑΣΦΑΛΙΣΤΙΚΕΣ ΕΠΙΧΕΙΡΗΣΕΙΣ

Εξέλιξη των βασικών μεγεθών του ισολογισμού

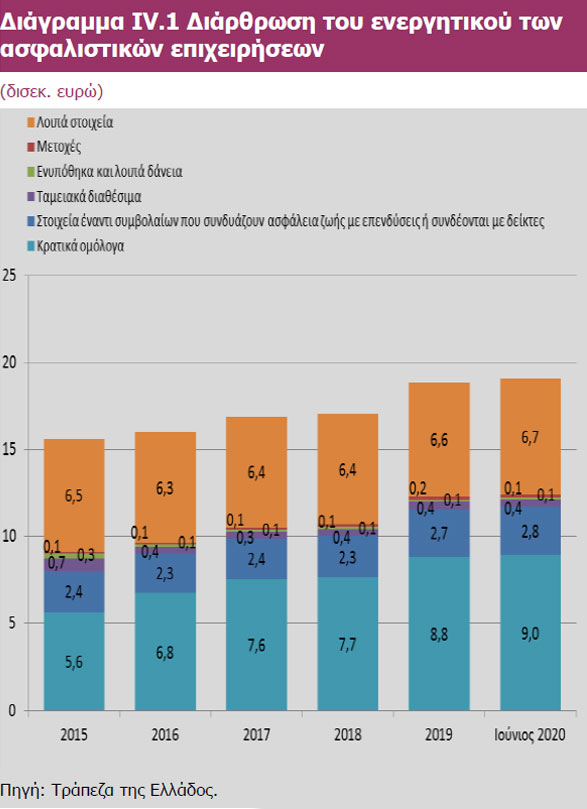

Σύμφωνα με στοιχεία της Τράπεζας της Ελλάδος, στο α΄ εξάμηνο του 2020 το ενεργητικό των ασφαλιστικών επιχειρήσεων παρουσίασε αύξηση και διαμορφώθηκε στα 19,08 δισεκ. ευρώ, έναντι 18,9 δισεκ. ευρώ στο τέλος του προηγούμενου έτους, συνεχίζοντας την ανοδική τάση που έχει καταγραφεί τα τελευταία χρόνια (βλ. Διάγραμμα IV.1).

Όσον αφορά τη διάρθρωση του ενεργητικού, οι τοποθετήσεις σε κρατικά ομόλογα παραμένουν διαχρονικά η κύρια κατηγορία επενδύ-σεων των ασφαλιστικών επιχειρήσεων. Έτσι, τον Ιούνιο του 2020, οι επενδύσεις σε κρατικά ομόλογα αποτέλεσαν το 46,9% του συνόλου του ενεργητικού φτάνοντας τα 8,96 δισεκ. ευρώ, έναντι 46,9% και 8,85 δισεκ. ευρώ το Δεκέμβριο του 2019 (βλ. Διάγραμμα IV.1). Δεύτερη σημαντικότερη κατηγορία του ενεργητικού αποτελούν τα στοιχεία έναντι συμβολαίων τον επενδυτικό κίνδυνο των ο-ποίων φέρουν οι ασφαλισμένοι (δηλαδή ασφαλιστικά συμβόλαια οι αποδόσεις των οποίων συνδέονται με επενδύσεις ή συνδυάζονται με δείκτες). Στο α΄ εξάμηνο του 2020, η κατηγορία αυτή του ενεργητικού ανήλθε σε 2,76 δισεκ. ευρώ έναντι 2,73 δισεκ. ευρώ στο τέλος του προηγούμενου έτους και αποτέλεσε το 14,5% του συνόλου του ενεργητικού (Δεκέμβριος 2019: 14,5%).

Η παραγωγή ακαθάριστων εγγεγραμμένων ασφαλίστρων στο σύνολο του κλάδου το α΄ εξάμηνο του 2020 ανήλθε στα 2,02 δισεκ. ευρώ, μειωμένη κατά 3,73% έναντι αυτής το α΄ εξάμηνο του 2019 (2,1 δισεκ. ευρώ). Αντίστοιχα, μείωση κατά 8,03% παρουσίασαν και οι ακαθάριστες αποζημιώσεις κατά το α΄ εξάμηνο του έτους που έφτασαν τα 1,03 δισεκ. ευρώ έναντι 1,12 δισεκ. ευρώ κατά την αντίστοιχη χρονική περίοδο του προηγούμενου έτους.

Στο τέλος του Ιουνίου του 2020, η συνολική Κεφαλαιακή Απαίτηση Φερεγγυότητας (SCR)1 του κλάδου των ασφαλιστικών επιχειρήσεων διαμορφώθηκε σε 1,89 δισεκ. ευ-ρώ (Δεκέμβριος 2019: 1,9 δισεκ. ευρώ), ενώ τα συνολικά επιλέξιμα ίδια κεφάλαια ανήλθαν σε 3,32 δισεκ. ευρώ (Δεκέμβριος 2019: 3,4 δισεκ. ευρώ). Την ίδια χρονική στιγμή, η Ελάχιστη Κεφαλαιακή Απαίτηση (MCR)2 για τον κλάδο υπολογίστηκε σε 0,69 δισεκ. ευρώ (ομοίως το Δεκέμβριο του 2019), ενώ τα αντίστοιχα συνολικά επιλέξιμα ίδια κεφάλαια ανήλθαν σε 3,17 δισεκ. ευρώ (Δεκέμβριος 2019: 3,26 δισεκ. ευρώ).

Διαβάστε εδώ την έκθεση.

Πηγή άρθρου: www.nextdeal.gr